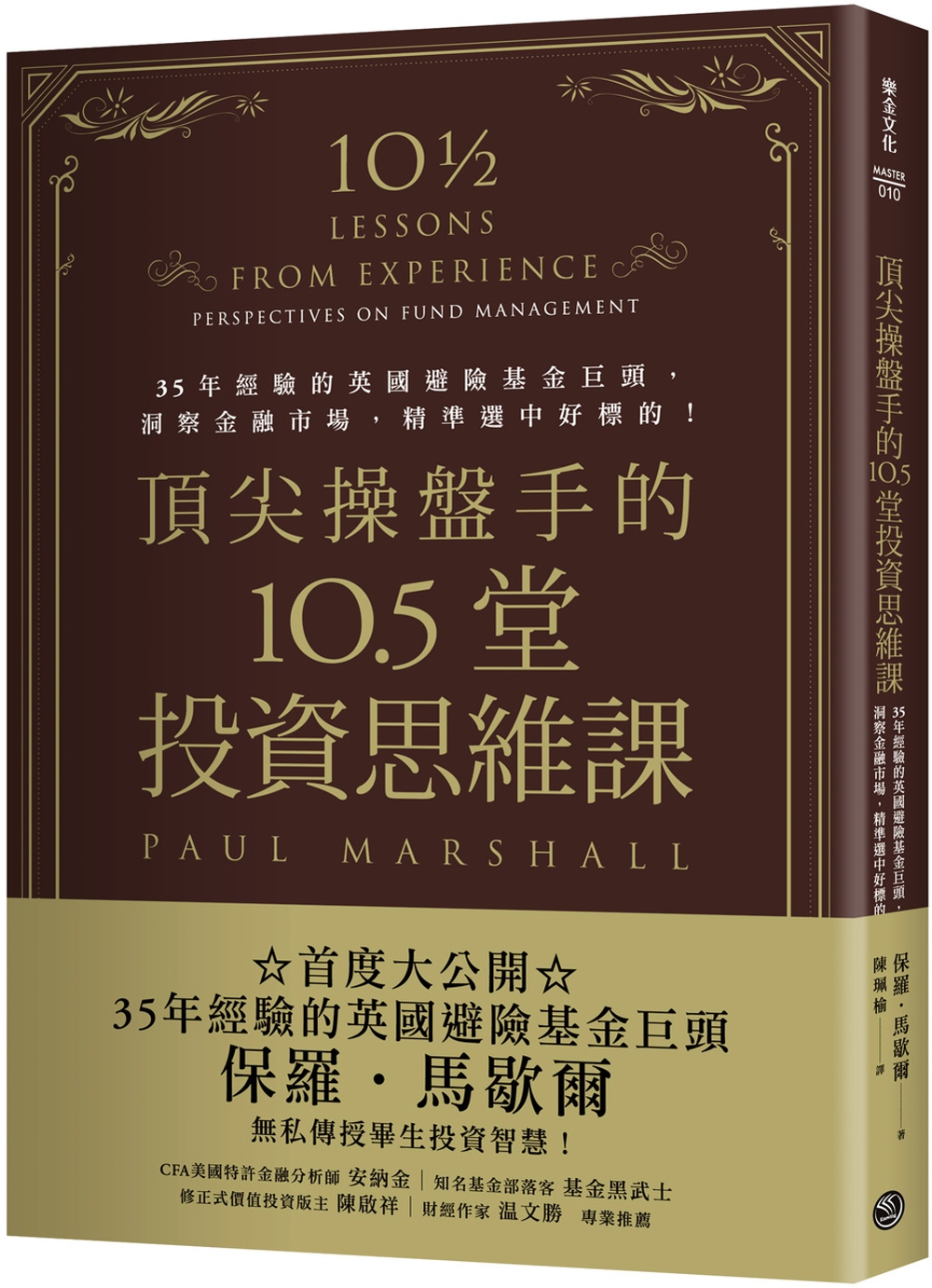

頂尖操盤手的10.5堂投資思維課:35年經驗的英國避險基金巨頭,洞察金融市場,精準選中好標的! | 做自己 - 2024年11月

頂尖操盤手的10.5堂投資思維課:35年經驗的英國避險基金巨頭,洞察金融市場,精準選中好標的!

全球最頂尖、歐洲最大對沖基金集團創辦人──

保羅‧馬歇爾

無私傳授畢生投資智慧

集結35年的投資經驗法則大公開!

我們都知道,專業投資者勝過散戶的優勢,是能獲取更快更多的資訊,

所以主力大戶們,通常會尋找散戶比例較高的市場進行操作,

因為他們清楚明白,那裡會有更豐厚的超額報酬等著他們!

小蝦米對抗大鯨魚,散戶終究難逃被收割的命運……

那麼,在瞬息萬變的茫茫股海之中,

要如何不被吞噬,還能創造收益?

就讓英國頂尖避險基金巨頭告訴你!

保羅‧馬歇爾將他35年來投資與管理大型基金的經驗,彙整出10.5個獨特觀點。

他首先指出,學術理論與市場實踐的脫節景況,

從中說明投資者可能遇到的盲點、困境與優勢,並提出建言。

◎市場層面:市場從來就不是有效率的

在台灣這種散戶比例高達85%以上的國家裡,市場從來不是有效率的,專業投資人所能掌握的資訊,往往比散戶更多更快,以致於尋求超額報酬在這樣的市場中,仍然是有用的。

◎人性本質層面:人類是「不理性」的

諾貝爾經濟學獎得主丹尼爾.康納曼提到,人並非天生理性,在人的認知系統裡,存在著許多認知偏誤,如:樂觀偏誤、賭徒謬誤與均值回歸偏誤等,這些偏誤在在影響我們對投資行為的判斷。

◎操作技巧層面:最佳的投資組合是「集中與分散並存」

在追求超額報酬之下,充滿不確定性的肥尾效應仍舊如影隨形。縱然投資組合愈集中,報酬就會愈高,但分散投資是控制風險,保護獲利的手段。因此,在建構自己的投資組合時,可持有部分ETF或基金,再加上部分主動選股的配置方式,融合集中投資與分散投資的優點,使報酬率最大化!

◎投資心態層面:因時制宜的適應力

馬歇爾認為,成功的投資人最重要的能力是適應力,因為市場先生從不按常理出牌!投資若要成功,除了穩定心緒,避開認知偏誤外,你還需要與時俱進,以變應變。

……

馬歇爾總結機構投資者的投資必知的知識,

使一般散戶的你我,可從中窺知獲利要領,

一旦觀念對了,我們就能在正確的投資道路上穩定獲利!

本書特色

1.見解獨到精闢,帶給投資者更多新觀念。

操盤實務經驗分享,剖析未來發展趨勢。

名人推薦

安納金|CFA美國特許金融分析師

基金黑武士|知名基金部落客

陳啟祥|修正式價值投資版主

温文勝|財經作家

好評推薦

「若能將本書作者的操作思維,內化成個人操作的基本要領和習慣,相信必可幫助我們久存於市場。」──CFA美國特許金融分析師 安納金

「一本直指市場核心,從人群本質、操作技巧到投資心理的好書!」──知名基金部落客 基金黑武士

「個人認為,投資市場從來不存在著什麼萬無一失的無敵指標或是必勝法,那些長期在市場裡的贏家,總是不停的學習、思考,本書提出的各種思維,定能幫助投資人更加精進自己。」──修正式價值投資版主 陳啟祥

「融合了諸多投資大師之理論,閱讀時有酣暢淋漓的感受。」──財經作家 温文勝

「瑰寶之作。」——《泰晤士報》財經編輯 派崔克‧霍斯金(Patrick Hosking)

「徹底挑戰了現代金融市場運作的傳統智慧。」——倫敦政經學院校長 夏費克(Dame Minouche Shafik)

「避險基金巨頭描繪了量化投資未來的趨勢。」——彭博社

作者簡介

保羅‧馬歇爾

全球最頂尖、歐洲最大的對沖基金集團之一,馬歇爾衛斯(Marshall Wace LLP)有限責任合夥公司的聯合創始人兼董事長。馬歇爾‧衛斯由馬歇爾和伊恩‧衛斯(Ian Wace)於1997年創立,在避險基金表現方面榮獲多項殊榮,於倫敦、紐約、香港、上海和伊斯坦堡都設有據點。

譯者簡介

陳珮榆

從事外電新聞編譯多年,涉獵國際政治、環保人權、外交財經等相關領域,譯作:《能源大騙局》、《狂妄而務實:川普要什麼?》、《杜特蒂要什麼?菲律賓的烈焰與怒火》、《普丁正傳》、《奇才》、《AI威脅》等書。

推薦序 你的投資思維進化了嗎?

自序

引言 「大脫節」現象

第1堂 市場效率低落

第2堂 人類是不理性的

第3堂 我們需要可衡量與持久的投資技巧

第4堂 認識市場短期與長期的差異

第5堂 找到轉變的契機

第6堂 最佳的投資組合是集中與分散並存

第7堂 做多比放空有利

第8堂 勝過AI的可能:人機合作

第9堂 重視不確定性的風險管理

第10堂 資產管理規模的祕密

第10.5堂 基金管理多數以失敗收場的原因

詞彙表

序

二十一年前,我與伊恩‧衛斯(Ian Wace)創立了馬歇爾衛斯避險基金集團(Marshall Wace),共同經歷過幾個經濟週期循環和許多動盪,包含長期資本管理公司(LTCM)事件、網路泡沫的出現與破滅、九一一事件、大平穩時期(Great Moderation)、金融海嘯、歐元危機、「不惜代價拯救歐元」以及量化寬鬆(QE),再到無限QE政策。雖然過程中曾經發生失誤,但隨著時間積累,我們已漸漸形成一套結合基本面和系統化股票多空策略的投資模式,是全球各地獨特罕見的模式。這套投資模式透過多元化分散投資,並在一群天賦異稟的投資者和分析員的共同努力下,實現穩健發展,馬歇爾衛斯也因此成為全球最成功的避險基金公司之一。

這些年來我們汲取了很多經驗,我自己逐步進化的投資見解也經過精簡完善,進而形成一套完整的觀點,這套觀點也幫助了馬歇爾衛斯集團內部的其他人。

這本袖珍小書試圖說明其中幾項觀點,但目的不在於全面詳盡探討投資,也不打算將投資觀念公式化。投資的本質就是:想要成功,你必須不停調整。市場和市場參與者正持續進化發展,欲戰勝市場、創造超額報酬,你就必須戰勝其他參與者。當其他人在改變時,你也需要進化。這就是為什麼我將本書主題設定為「來自基金管理經驗的課題」(lessons from Experience),因為我們必須持續學習。

這些經驗並不是馬歇爾衛斯集團發展的依據,我和伊恩也不認為它們會是投資事業的原始基本要件。儘管如此,無論是我們面對挑戰的思考方式、發展業務的作法,尤其是在基本面分析上,這些經驗都發揮了直接或間接的影響力。

成功管理投資業務的關鍵在於,維持投資管理活動進行的過程和制度,對馬歇爾衛斯而言,更是如此。若沒有在最佳化、交易、技術和操作系統方面的投資,我們的業務就不可能成功。所謂投資的「超額報酬」,指的是扣除交易成本和股票借貸成本後的淨值。相較於競爭對手而言,低成本結構是我們具備超額報酬優勢的一個不可或缺因素。我的合夥人伊恩是個天才,他永遠能理解金融市場制度和基礎建設的重要性,然後懷抱著遠見與熱情去投資。

但歸根究柢,所有投資管理公司都得仰賴客戶的託付和信賴。我們是服務客戶的僕人,唯有他們二十多年來始終如一的支持,我們才得以投資、兌現承諾並發展成長。

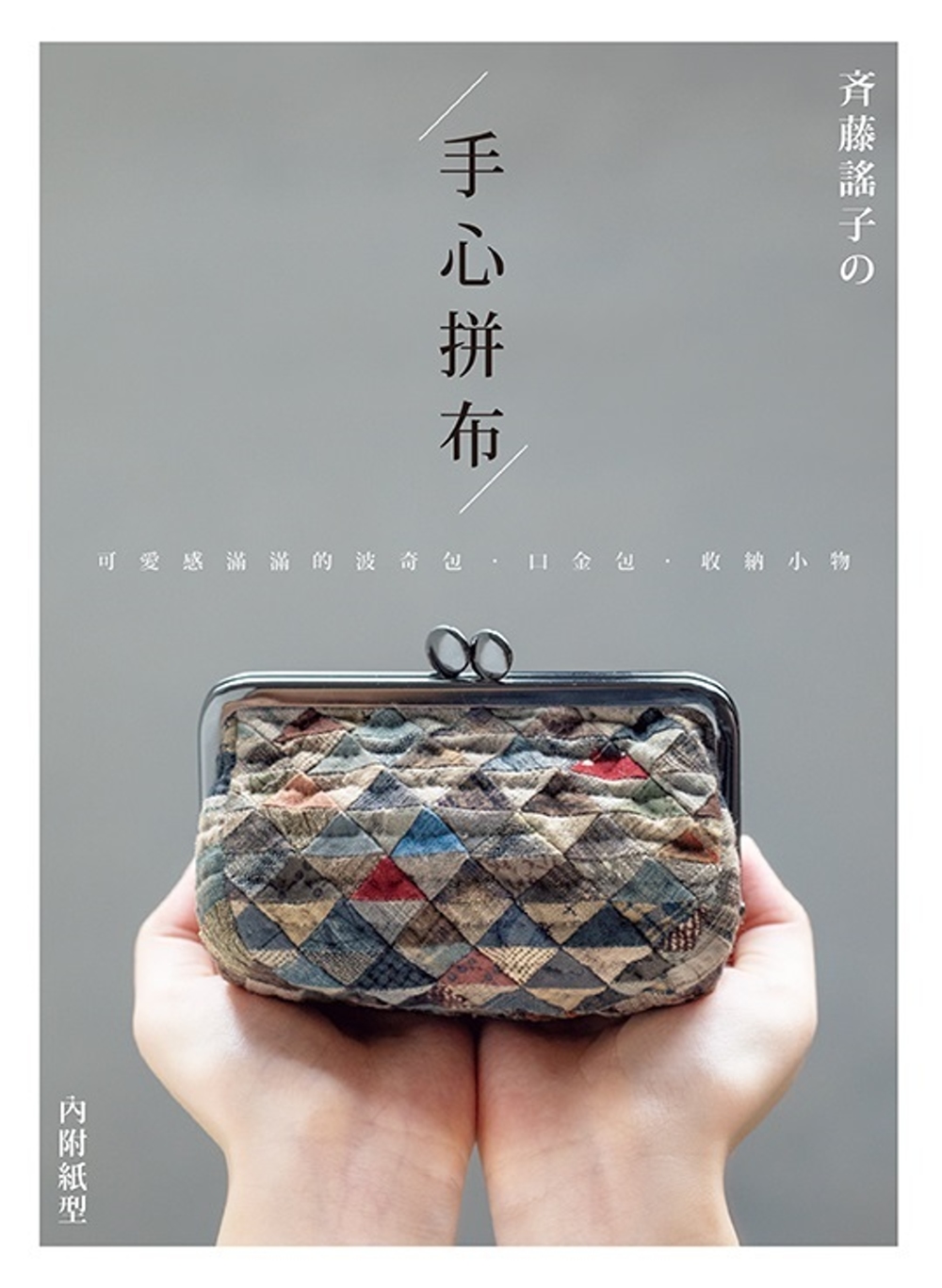

斉藤謠子的手心拼布:可愛感滿滿的波...

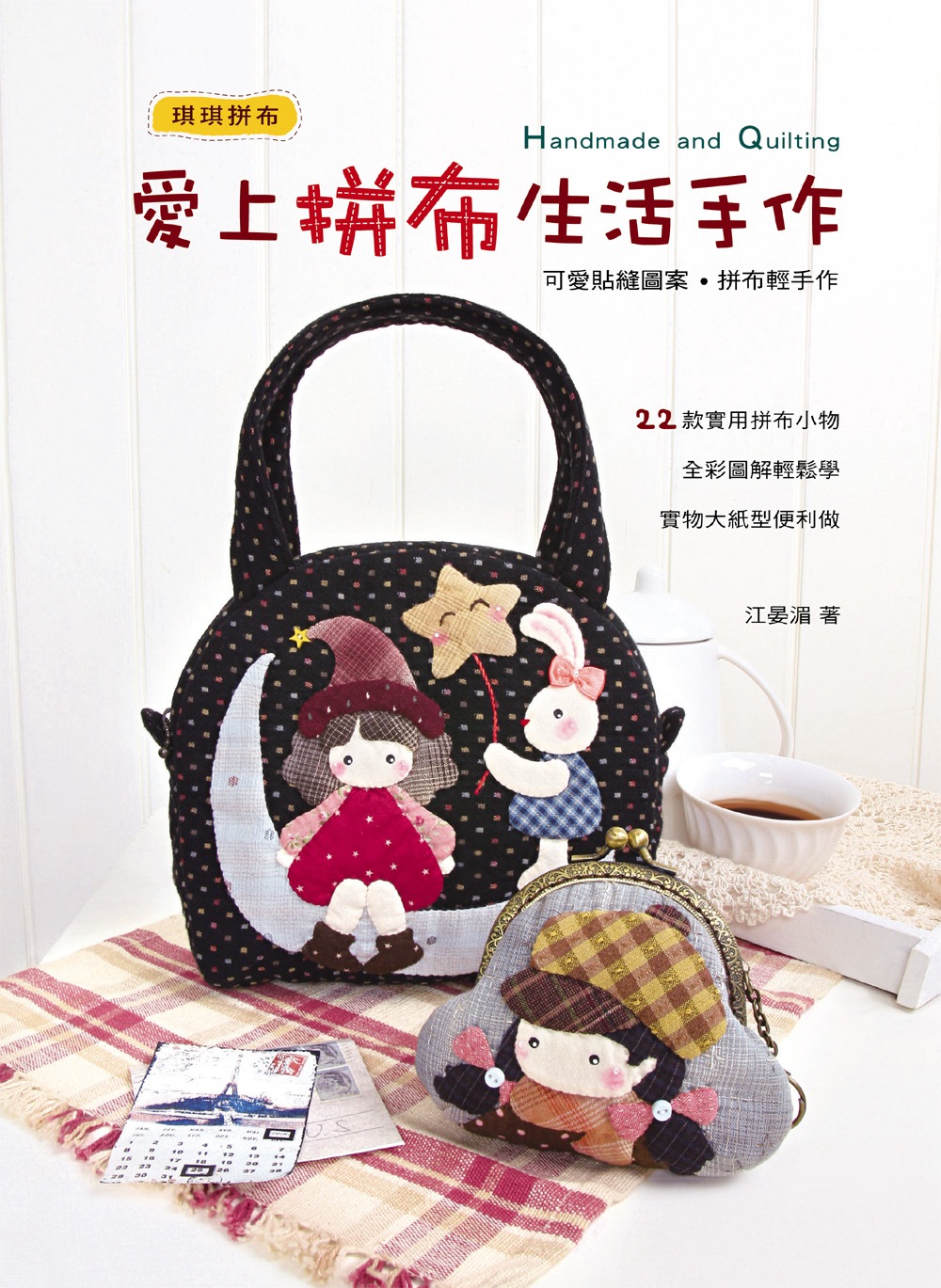

斉藤謠子的手心拼布:可愛感滿滿的波... 愛上拼布生活手作

愛上拼布生活手作 Cotton friend 手作誌...

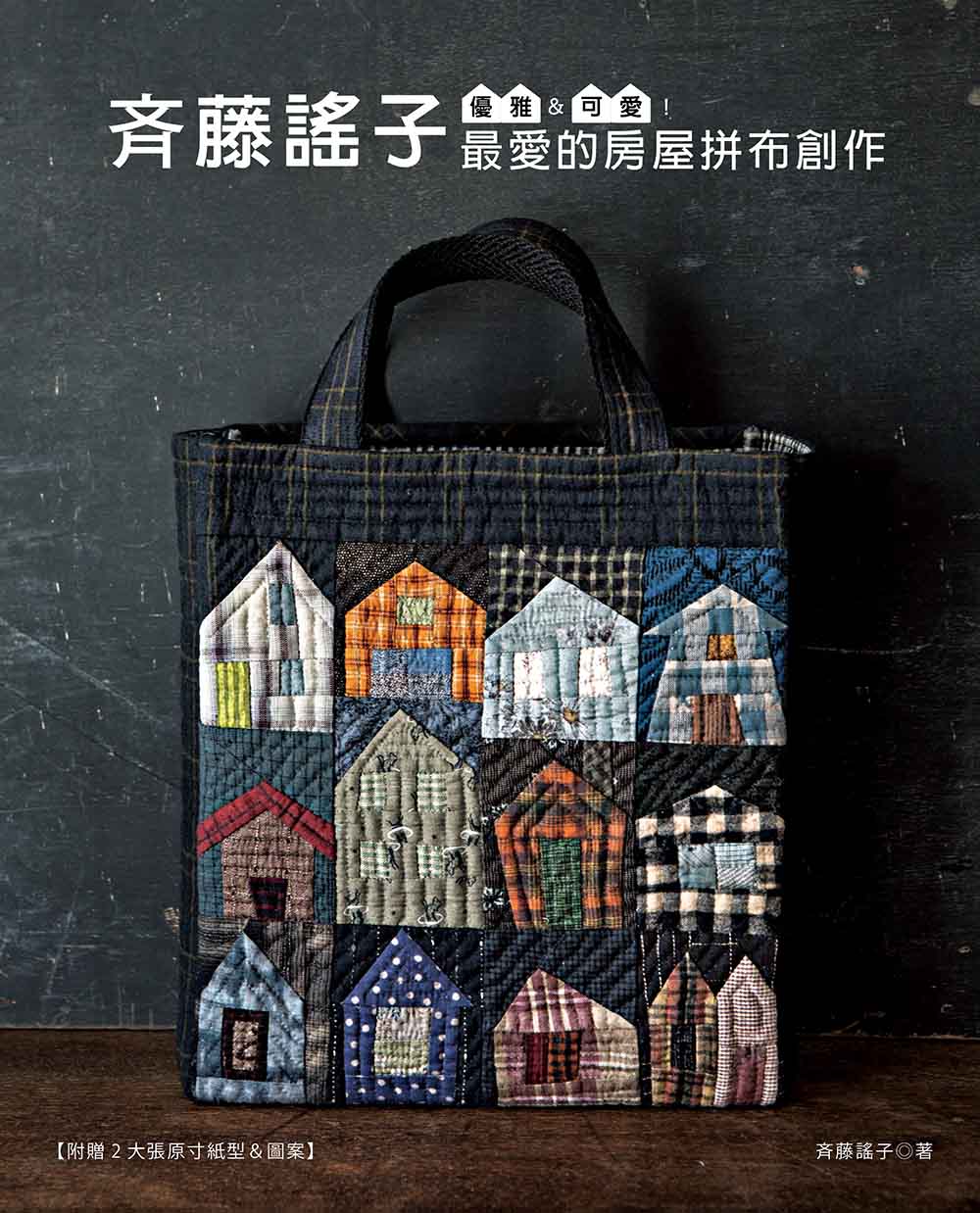

Cotton friend 手作誌... 優雅&可愛!斉藤謠子最愛的房屋拼布創作

優雅&可愛!斉藤謠子最愛的房屋拼布創作 Patchwork拼布教室03:手...

Patchwork拼布教室03:手... Cotton friend手作誌1...

Cotton friend手作誌1... Cotton friend手作誌2...

Cotton friend手作誌2... Cotton friend 手作誌...

Cotton friend 手作誌... Cotton friend手作誌1...

Cotton friend手作誌1... Patchwork拼布教室17:福...

Patchwork拼布教室17:福...