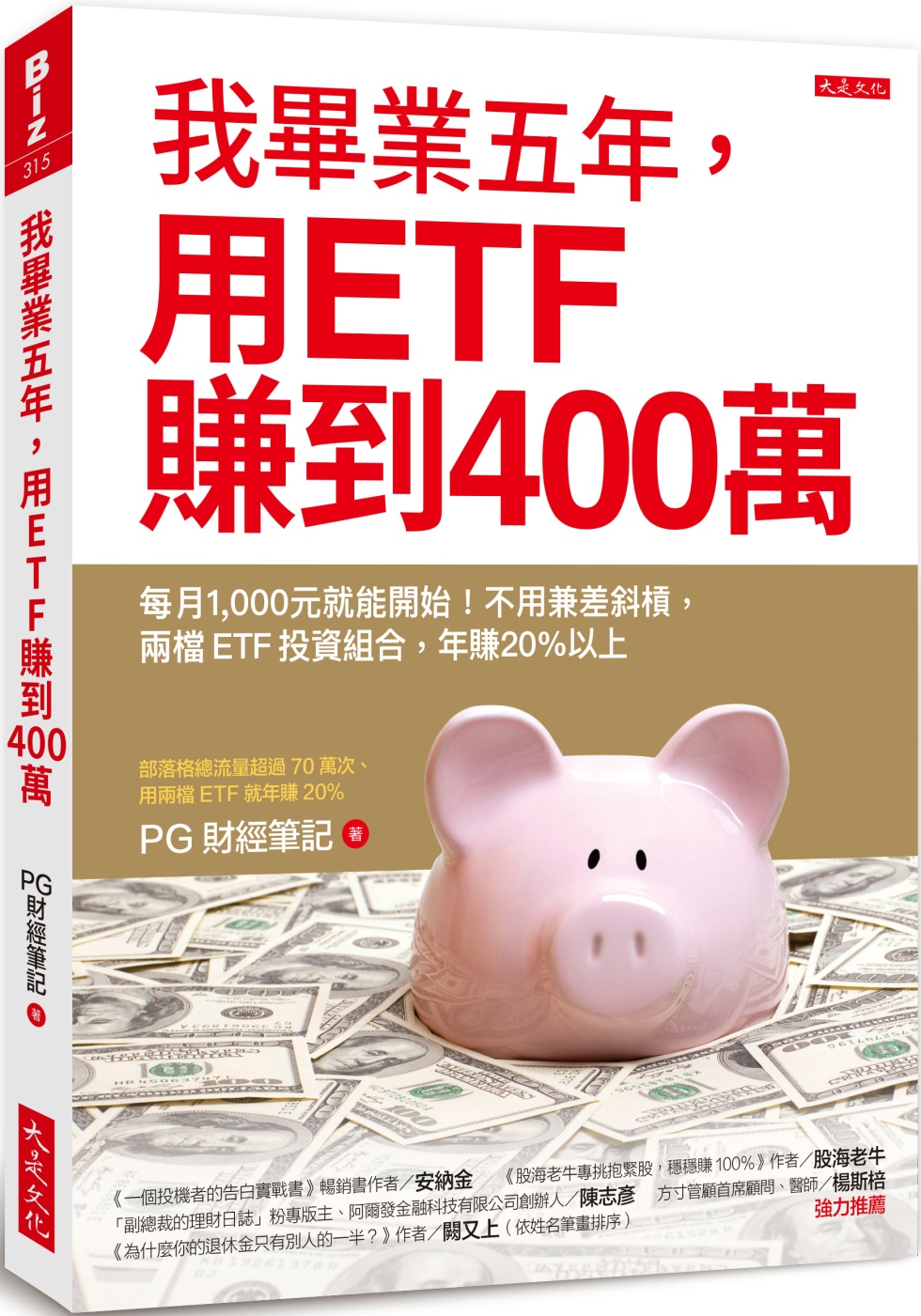

我畢業五年,用ETF賺到400萬:每月1,000元就能開始!不用兼差斜槓,兩檔ETF投資組合,年賺20%以上 | 做自己 - 2024年11月

我畢業五年,用ETF賺到400萬:每月1,000元就能開始!不用兼差斜槓,兩檔ETF投資組合,年賺20%以上

◎股神巴菲特一再指出,ETF最適合散戶,買一檔就能隨著股價指數成長賺遍全世界。

◎為什麼銀行理專從不建議你買?因為這手續費太低,銀行幾乎收不到佣金。

◎月收入3萬也能開始?當然,就算每月1,000元也能操作。

◎最詳盡逐步圖解,全中文頁面,一步步帶你輕鬆學會投資美股、美債、全球股市。

ETF的中文名稱是「指數股票型基金」(Exchange-TradedFund,簡稱ETF)。

乍看之下你一定會問:這到底是股票、基金,指數又是什麼?

ETF由ETF發行公司組成,為追蹤某個指數的投資工具,例如追蹤台股、追蹤美股,

既像股票一樣交易方便,又有基金分散風險的效果。

加上不用盯盤、不用找尋單一個股,非常適合沒時間看盤、也讀不懂財報的人。

本書作者PG(Pig,小豬撲滿)警察大學畢業,

在試過股票、基金等各種投資工具後發現,

只有ETF,最適合他這種工作時間長、收入又很固定的人。

寫作本書時他畢業第五年,透過投資ETF,在24歲存到第一個100萬,

25歲存到200萬,27歲達到300萬,29歲時存超過400萬。

2016年他開始在網路上分享自己投資ETF的心得,

累積流量已超過70萬次,《中國信託證券》、《經濟日報》、「商周財富網」、

「風傳媒」、《Smart智富月刊》等都轉載報導。

本書完整公開PG最推薦的3檔台股股票ETF、6檔美股ETF、

7檔債券ETF和2檔房地產ETF,想用小資金賺遍全世界,讀這一本就夠。

◎股票上千支,選股很燒腦,好的ETF只在三大類──股票、債券、房地產

ETF分三大類:股票型、債券型、房地產型,作者推薦哪些標的?

發行公司很多,但你只需要認識三家大公司就夠;

PG財經筆記更獨家圖解ETF篩選器,

從報價、費用、報酬表現、指數相關係數等14個指標,幫你過濾。

我是新手怎麼入門?作者推薦你先從台股ETF0050(元大台灣卓越50基金)。

但現在0050一張居然要九萬多,怎麼辦?從買零股開始。手把手教你。

◎從開戶到下單,各種流程全圖解!

買美股要坐飛機去國外開戶嗎?當然不用,用「複委託」就可以辦到。

作者獨家分析複委託的四大海外券商與四大國內券商,

幫你找到一家有中文介面、交易免手續費,還有可用中文溝通的24小時線上客服。

◎PG獨家研發資產配置計畫大公開

根據美國709檔共同基金歷經25年的績效研究發現:

影響報酬的關鍵不是標的,而是配置。

剛出社會的人,你得八股二債,中年人得六股四債,保守的人就二股八債,

那完全不想動腦的人(小編就是)呢?本書有PG個人資產配置大公開。

書中更收錄了PG財經筆記自行設計的「投資計畫檢查清單範例」,

用26個問題和Excel表格,幫你做好財富管理。

不用斜槓,年賺20%以上。

各界推薦

《一個投機者的告白實戰書》暢銷書作者/安納金

《股海老牛專挑抱緊股,穩穩賺100%》作者/股海老牛

「副總裁的理財日誌」粉專版主、阿爾發金融科技有限公司創辦人/陳志彥

方寸管顧首席顧問、醫師/楊斯棓

《為什麼你的退休金只有別人的一半?》作者/闕又上

(依姓名筆畫排序)

作者簡介

PG財經筆記

中央警察大學畢業,曾任刑事單位偵查人員、派出所所長。

大學時買過郵政6年期儲蓄險,畢業後開始投資股票。在閱讀伯頓‧墨基爾的著作《漫步華爾街》後,如獲至寶,最終選擇以被動投資、指數化投資、資產配置為自身的投資核心宗旨,目前ETF投資組合年化報酬率為8.28%。

2016年開始經營部落格「PG財經筆記」,記錄投資心得,擅長以深入簡出的筆調及理性思維,來探討關於理財的大小事,網站總流量超過70萬次。文章被廣發並轉載於《中國信託證券》、《經濟日報》、「商周財富網」、「風傳媒」、《Smart智富月刊》等媒體。現正準備CFP國際認證高級理財規劃顧問(Certified Financial Planner)考試。

前言 警大教會我自律,存出人生第一桶金

第一章 薪水凍漲、物價一直漲,ETF幫你解套

錢變難存不是你的錯覺,我用數字證明

ETF,有股票的精神,兼具基金的多元

股神巴菲特也選ETF的理由

第二章 股票上千支,選股很燒腦,好ETF只在三大類──股票、債券、房地產

股票型ETF:台股、全球股、美股與其他

債券ETF:短、中、長期各取所需

房地產ETF:成為全世界的包租公/婆

第三章 從開戶到下單,各種流程全圖解!

手把手教你,線上開立台股證券戶

不出國也能投資海外:複委託,怎麼開戶、下單?

不懂英文怎麼辦?第一證券有中文客服能幫你

跨國匯款流程注意事項

第四章 選標的不用燒腦,2大篩選器幫你過濾

最熱門的三大發行公司

PG給新手的6個叮嚀

破解ETF命名邏輯,不踩雷

實作篇:圖解ETF篩選器

第五章 PG獨家推薦投資計畫SOP

投資中的無鋒重劍:資產配置

投資組合勝於買進時機

資產配置也非萬能,有三個無法和一個小心

我的投資計畫檢查清單

資產配置關鍵字,簡單照做就能賺

第六章 讓你每晚安心睡覺的永久投資組合

核心配置加衛星配置,市場漲跌你都安心

小資族最佳投資平臺──零股定投0050

我用2檔ETF做投資組合,年報酬率20%以上

第七章 PG財經筆記常見問答集──寫給在投資路上迷惘的你

後記 投資自己,就是投資未來

序

警大教會我自律,存出人生第一桶金

每個人都有各自開始理財的初衷,而我開始接觸投資理財的原因,除了要變有錢,更重要的是──不想變窮。這一切源自於高中二年級時,那時,是我第一次意識到金錢的重要性。

學生時期,總會遇到需要跟父母拿補習費或參考書錢的時候,從他們面容上偶爾露出的難色,讓我隱約感受這些花費似乎是筆負擔。身為子女,自然不想造成家人的困擾,我唯一能做的就是努力讀書,看能否有獎助學金可申請,所幸後來拿了幾次獎學金,得以減輕父母的負擔。

事隔多年,我才知道當時是2008年,爆發了全球金融危機,導致家中的經濟出現一些狀況。

第二次體認金錢的重要性,是在高三學測放榜後。當時,我錄取了成功大學,雖然是國立大學,但家裡還是無法完全贊助我大學4年的學雜費和生活費 (因為我住屏東,去臺南念書就得租屋)。問自己會氣餒嗎?多少還是會的。我當時想,如果家裡有錢,就能夠跟其他人一樣讀一般大學了。但想想,人各有命,每個人的起點不一樣,我的狀況已經相對好了,與其怨天尤人浪費時間,不如腳踏實地的努力改變。

我本來打算申請助學貸款加上打工家教,靠自己繳學費,不過最後還是在家人以及高中國文老師的「建議」下,選擇了有公費補助的中央警察大學。如果你現在再問我,當初捨棄一般大學改念警校會後悔嗎?這個問題我想了很久,到現在也沒有絕對的答案。至少,這樣的選擇給了我到目前為止非常穩定的經濟基礎,讓我可以在一定範圍內做自己想做的事。

進了警大後才知道,許多同學也是為了減輕家裡的經濟負擔,最後選擇公費的中央警察大學。當然不是全部的同學都是因經濟問題而就讀,同學中也是有家境良好的富二代或是官二代,警大麻雀雖小,卻充滿形形色色的人。

每天睜開眼,就有500元進帳

念警大,當然是有些特殊福利的。首先,除了學雜費全免外,每個月還可以領1.5萬元的公費零用金,準確來說,是1萬5,060元。這對一個上班族來說,雖稱不上多,但對一般大學生而言,卻是一筆不小的收入,當時我們都戲稱:「只要每天起床睜開眼,就有500元進帳。」

不過人生總是有好有壞,幸福總要伴隨些許代價。

讀警大,週一到週五,我們稱為「週間」,週五晚上到週日稱為「週末」。生活作息方面,週間必須住宿,無法外出,只有週五晚上6點20分開始放假至週日晚上11點,才能外出到校外自由活動。平日在校內,要接受半軍事化的管理,還有學長學弟制,因為你得先學會服從,才能學會領導與統御。警大畢業後,你必須依照規定服務一定年限,而目前的規定是4年,若是提前離職的話,必須賠償在學所領的公費以及學雜費(約80 萬元)。

每天早上6點20分,你必須參加早點名,接著是環境整理、用餐。早上8點到下午5點是上課時間,依據每個系所的安排會有不同科目,不過全校共同科目包含軍訓課、柔道(摔跤)課、射擊課、綜合逮捕術。

比起一般大學,警大多了更多動態性的課程,生活步調更緊湊、忙碌,也更累。當然,隨著年級不同,疲累的面向就不同,低年級較注重生活管理,生活上大小事會覺得處處受限;隨著年級越高,就越趨於自主管理。

不自由的生活,讓大家到了假日就想好好犒賞一下自己,好好的放鬆紓壓。零用金1萬5,000元分配到4個週末,相當於我們每次放假都有3,750元的預算可以花,週末生活可謂相當優渥。如果沒有儲蓄觀念,很容易成為月光族,把錢拿去買3C產品、旅遊,我還有同學甚至拿去買車。

但因為家裡的經濟狀況,讓我在花錢這件事上,相對謹慎與保守,在衡量生活品質以及儲蓄比率後,我決定努力存點錢。有一次去校內郵局存款,在櫃檯阿姨的推薦下,我買了中華郵政的6年儲蓄險,每個月留5,000元扣款儲蓄險,剩下當作生活費、繳公積金。

你一定很好奇,我為什麼會聽從一個陌生阿姨的建議,買了郵局儲蓄險?因為很多學長姐、同學都買這個,我當時根本懵懂無知,只是想要存錢,就這樣買了我人生第一張儲蓄險。

多年後我才發現,儲蓄險的年化報酬率比定存還低,不過無可否認,這也是我的第一筆計畫性儲蓄,讓我在6年後累積了40萬的投資本金。

小試水溫就出場,股票不適合無法隨時看盤的我

累積了一定的理財知識後,我決定親自下場試試。我第一檔買進的股票是「上海商銀」(代號5876),當時根據網路上的新聞、資料,以及該公司員工分享的資訊,得知這間公司經營風格穩健,於是我在每股28元買進2張試水溫。

持有幾個月後,我認為自己沒辦法挑得比財經專家、華爾街那些專業人士更精準,況且要挑出優秀股票還要看盤,掌握買進賣出的時間,這占據我太多心思,甚至會影響工作的心情,畢竟警察工作才是我的本業。最後我決定用每股32元賣出,等於賺不到1萬元就出場。

這次經驗讓我發現,股票不適合生活忙碌的上班族、工程師,像是派出所員警在值勤時,根本很難接觸到電腦、甚至沒辦法滑手機,許多工程師在工作時也無法接觸到電子產品,更別妄想利用下班幾小時的時間,就能找出比華爾街全職分析師還優質的標的。

於是,我開始去思考,到底還有什麼投資工具,適合我這種沒有時間做研究,也沒有時間看盤的軍公教或是上班族?其中影響我思考的最大契機,是閱讀普林斯頓大學教授伯頓.墨基爾的《漫步華爾街》。

這本書帶給我許多啟發,包含要選擇投資範圍廣泛的投資工具,而非個別股票。其中原因有二,一是大部分的人,沒有足夠資金自行去做適當的分散投資;二是大部分年輕人沒有一大筆資產,因此是以領薪水後逐月投資的方式累積組合,所以投資範圍必定要廣泛。

在書中,墨基爾最推薦「不需動腦的方法」,也就是投資範圍廣泛的多種指數型基金或指數股票型基金(ETF),追蹤投資組合中不同種類的股票。

PG,意指小豬,也是個人理財指南

這幾年下來,隨著年紀增長,我開始用投資收入取代工資收入,用「被動收入」提升「財務自由度」,以提升自己的反脆弱指數。而這些學習的紀錄和反思多且繁雜,用紙本筆記存放很占空間,於是我決定放到網路中,因此我在2016年開設了一個部落格,名為「PG財經筆記」。

「PG」有兩層意義,一個是豬(Pig),帶有小豬撲滿的意象,而撲滿是儲蓄的象徵,靠的是從每一份薪水中存一點下來,只要堅持投入,就算是上百、上千萬的資產,同樣可以從零開始累積;另一層意義,是個人理財指南(Personal Guidance),希望從自己出發,為每個人的理財問題提供方向。

這幾年經營部落格,讓我思維更加清晰,再加上文章會被公開檢視,所以我對自己的投資管理也更加謹慎。許多讀者因為採取同樣的投資理念,常常跟我說有更多的時間陪伴家人,做自己想做的事情。

例如有位楊先生曾寫信告訴我,他從兩年前由主動投資(自己選股)轉向指數化投資,剛開始內心仍有些不確定,但隨著一年時間過去,他越來越覺得這真是好東西!如今他要花心思的只有如何儲蓄而已,扣掉必要生活支出(當然還有緊急預備金)後,他會定期換外幣,等存到一筆大金額再拿去投資,這已經變成一個很固定的習慣了。

轉向指數化投資,最大的好處就是多了很多時間,不用再浪費時間去學一些用不上的技術,反而能進修增加本業技能、學有興趣的語言、閱讀幾本好書。最後在觀念上, 楊先生也轉為「認真生活」,不會為了存錢而存錢,該吃美食、買3C 產品、看電影,一項也不會少,而且過得更加充實且自在!

很開心除了我之外,也有人因為這些投資理念而受益,賺到錢也賺到時間,人生得以更加富足。

股神華倫.巴菲特說:「人生就像滾雪球,你只要找到溼的雪和很長的坡道,雪球就會越滾越大。」只要找到一個正確的投資方式(指數投資是一個),買對並抱緊,且忽略短期波動,專注長期走勢(至少10年),就能獲利以及累積財富。

選擇投資ETF以及資產配置後,就目前環境來推估,未來10年投資預期獲得的報酬,可以讓投資組合每年成長4%~5%,最棒的是不用投入太多心思維護,就能得到金融市場帶來的應有報酬,即使沒有正報酬,透過每年持續存入本金,我也能存到錢,讓資產持續成長。

有份收入並有計畫的儲蓄,接著買進廣泛的低成本指數型ETF,持續獲得股息再投資,如此機械式的累積十幾年,就足夠累積可觀財富。這個方法在國外行之有年,許多獨立財務顧問(Independent Financial Advisor,簡稱IFA)也利用這個方法幫客戶進行理財規劃,簡單可行又務實(收費也很合理)。

投資要的不是賺幾萬元,而是學會收支管理、投資管理、甚至是人生管理。金錢固然重要,因為有了充裕的金錢,才能充分享受人生及自由。但值得思考的是,為了達成種種目標,我們到底需要多少財富?這才是宏觀、全方位的投資事業,希望本書也能提升你的投資宏觀視野。

推薦序

一條值得努力奔跑的道路

《一個投機者的告白實戰書》暢銷書作者/安納金

相信本書的問世可以幫助許多臺灣的社會新鮮人,成為接觸投資理財的最佳入門書籍之一!

誠如作者所言,在臺灣的教育制度裡,始終沒有「理財」這一塊。他在警察大學畢業後,每個月會有六萬多元的固定薪資,但因為毫無經驗、也從未接觸過投資理財方面的知識或訊息,於是經由郵局櫃檯阿姨的推薦,簽訂了每個月5,000元的中華郵政6年儲蓄險。為什麼會聽從一個陌生阿姨的建議,買了郵局儲蓄險?他說:「因為很多學長姐和同學都買這個。」沒想到多年以後,才發現儲蓄險的年化報酬率比定存還低(因為有保單的成本,而且保單畢竟有保險功能,定存則沒有)。

與多數散戶投資人一樣,作者在初期也曾花了好幾萬的學費,利用假日去上財報分析以及技術分析的課程、學習操作股票,下班也上網閱讀財經網站、部落格、買經典的書籍閱讀。機緣之下,待他閱讀過伯頓‧墨基爾(Burton Malkiel)的著作《漫步華爾街》(A Random Walk Down Wall Street,該書是1973年在美國上市,後來成為許多美國的大學商學院教科書或指定讀物之一),至此拓展了投資視野,選擇以被動投資、指數化投資、資產配置,確立自身的投資核心宗旨。

股神巴菲特(Warren Buffett)有一句名言如是說:「在錯誤的路上,奔跑也沒有用!」言下之意是如果方向不正確的話,再怎麼努力付出也是做白工。現今臺灣的學校教育體制中,對理財知識依舊付之闕如,因此多數人接觸投資理財這領域,都是從身邊親朋好友的推薦開始,於是每個人的運氣,注定取決於是否「友直、友諒、友多聞」;好的理財朋友會幫助你在投資領域有如上天堂,不好的投資朋友卻可能讓你住套房,甚至因為過度投機或誤信騙局而賠光積蓄,可謂最糟的結局。

本書作者自2016年開始經營部落格「PG財經筆記」,就是本著分享正確投資觀念的初衷,一方面記錄自己的投資心得,另一方面分享自己投資路上遇到的大小事,讓其他人也可以藉由這些經驗與整理,少走冤枉路、縮短達到財富自由所需的時間。而本書以ETF為主題,這對一般投資新手們來說是很好的投資工具,因為成本最低,也最不用花費時間去針對資產配置策略擘畫。

此書內容相當詳盡,將投資ETF之前所必須知道的知識,以及買賣過程中會遇到的問題,都鉅細靡遺、有系統的進行解說。書中也介紹了幾檔全世界最具代表性的股票型ETF、債券型ETF、不動產相關ETF,並提供簡單好用的資產配置輔助工具,希望幫助投資人找到最輕鬆而穩健的理財方式。

我認為,ETF不會是投資世界的唯一出路,畢竟這個世界夠大,絕對容得下多種不同的投資理念和方法,且照樣能達到財富目標。但如果你的投資生涯中尚未接觸過ETF,那麼我誠摯建議你去試著了解它們,或許你也會像作者一樣,找到了自己投資的「真愛」;或者你也可能和我一樣,經歷過數十年的股市征戰之後,最後發覺時間有限、而追求健康和陪伴家人更可貴,於是逐漸從個股轉而投向ETF的懷抱。無論你是信奉哪一種投資(或投機交易)的理念,這本書對於接觸ETF市場領域而言,都會是一個很好的開始、一個值得努力奔跑的方向。

願善良、紀律、智慧與你我同在!

拉近投資「全世界」的距離

《股海老牛專挑抱緊股,穩穩賺100%》作者/股海老牛

2003年,臺灣推出第一檔ETF──「元大台灣卓越50基金」(簡稱台灣50,代號0050),靠著追蹤臺灣市值最大的50檔股票,讓投資人能貼近追蹤臺灣加權指數表現,近5年內創下將近10%的報酬率。

也就是說將資金投入台灣50,可以達到比定存好上10倍的效果。在如此成功的績效之下,也讓投資「指數股票型基金」(Exchange-Traded Fund,簡稱ETF)的概念廣為人知。

了解ETF的最佳工具書

對於可能不熟悉財報分析,又想安穩「抱緊」投資的朋友來說,擁抱ETF就是相當合適的投資選擇,作者「PG財經筆記」便是因此加入投資ETF的行列中。

不僅如此,他過去更透過部落格,不吝與讀者分享研究ETF的心得,並傳遞正確的ETF觀點;現在,作者將自身投資ETF的心法,在本書當中完整揭露,其深入的投資洞見及豐富的圖表分析,堪稱市面上ETF的最佳工具書。

手把手帶你投資「全世界」

對於投資「全世界」,大多數人在第一時間都有一個擔憂:要投資「全世界」,英文是不是需要全民英檢中高級以上啊?在這裡清楚明白的跟你說──答案是確定不用的!

本書會先介紹ETF三大種類:股票、債券、房地產,詳盡的比較各種ETF並深入解析,上至成分股的介紹,下至相關費用的差異,在書中都有完整說明。

書中也談到更多全世界的重要ETF,讓投資人再也不會搞混VT、VTI、VOO(這些是什麼?書裡講得更清楚)等國際重要ETF。

作者更手把手教你如何申請證券戶,只要在網路上動動手指頭就好,就是那麼簡單──「錢」進海外市場不再是投資人的困擾。

做好資產配置才能穩穩賺

回顧一下2018年,因為中美貿易戰展開,使得台股曾出現單日下跌超過300點、美股出現單日近700點的慘烈跌勢;再看到2019年,台股創下近29年來新高點,美股也創了新高,道瓊邁向3萬點,實在是兩樣情。

投資人總是時不時因心驚膽跳而縮手不前,但市場的投資風險並不如預期中可怕,我們該把重點放在自己是否一再錯過獲利的好時機。而事實上,資產配置對於總報酬的影響高達9成以上,只要做好正確資產配置,就能避開相對風險。

看完本書,相信你能跟作者一樣專注於本業工作之餘,也能投資全世界,安心抱緊ETF穩穩賺。

三點說明本書不賣「神奇」方法

「副總裁的理財日誌」粉專版主、阿爾發金融科技有限公司創辦人/陳志彥

現在市場上越來越多跟ETF有關的書籍,原本當出版社告訴我,有一本關於ETF的新書要出版,希望我能夠幫忙寫推薦序時,我第一眼看到書名,其實意願並不高,心想大概又是一本告訴讀者如何靠「神奇」方法短期致富的書籍。

長期追蹤我的部落格──「副總裁的理財日誌」的朋友們應該都知道,我一向很不認同這種宣稱短期致富的方法。但利用週末時間閱讀完本書之後,我的疑慮完全消除了,而且非常樂意推薦本書給大家,原因有下列幾點。

一、作者的經歷背景:

首先讓我感到驚訝的是,本書作者不是什麼金融業的投資達人,也不是財經領域科班出身的背景,他的職業令人很難想到會跟投資相關──警察。作者畢業自中央警察大學,是一名30歲不到的年輕人,目前擔任警官,在這樣的背景之下,作者透過自身努力學習與實際投資的經驗,能夠深入淺出的寫出許多跟ETF投資相關的內容,而且資訊的正確與豐富程度,完全不會比業界的專業人士所寫的差,光是這點就非常值得讚賞與推薦。

二、傳達正確的投資理念:

另一個很難能可貴的是,本書作者已經寫作財經部落格──「PG財經筆記」多年。有寫過財經部落格的人都知道,要長期堅持經營財經部落格,是很不容易的事情,因為現代人的時間有限,再加上網路資訊非常多,所以部落格要是內容寫得不好或不正確,就無法獲得刁鑽網民們的青睞,部落格也很難長期經營下去。

要寫出一個好的部落格,就要有好的內容,這表示版主必須有大量閱讀的習慣,否則很難寫出吸引人的部落格;特別是非本科專業背景的人,要經營好財經部落格,需要付出更多的努力,閱讀大量資訊並學習。

我常常鼓勵年輕人應該多利用自媒體的時代,嘗試去寫部落格,因為只要能夠長期堅持下來,收穫最多的絕對會是自己。本書作者就是一個絕佳範例──一個30歲不到的年輕人能夠寫出內容豐富且觀念正確的書籍,實屬不易,正所謂「臺上10分鐘,臺下10年功」,從這點可以看出作者對於學習財經知識的熱愛與堅持,令人佩服。

三、投資實踐的寶典:

很多財經書籍都會犯一個毛病,就是內容很多財經專有名詞、理論,讓非財經背景的人很難閱讀且枯燥無味,也經常看完之後不知道該如何實踐,但是本書完全沒有這個問題。由於作者是將自身多年的實際投資經驗分享給大家,一步步帶領讀者進入ETF投資的世界,所以作品非常平易近人且容易閱讀,特別是對於想實際投資目前國際上最流行的被動式ETF產品,本書可說是入門的重要參考寶典。

基於以上三點,我非常樂於推薦大家閱讀本書,讀完之後相信你一定會感到實用且收穫良多!

專心蹲點,不浪費時間,用ETF賺錢

方寸管顧首席顧問、醫師/楊斯棓

作者是一位波麗士,以他的年紀能有如此投資成果(如書名所說),相當不容易,且由於他戰略正確跟極度自律,將來他的雪球絕對會越滾越大。

由他筆下不難得知,他對中、美、臺等國的財經經典都涉獵甚深;著手研究投資之餘,更在網路建立部落格「PG財經筆記」,版面簡潔清爽,易於搜尋閱讀。

投資一開始要下的功夫最多,時間主要花在釐清觀念,知道哪些徒勞無功的事情根本不必做。像作者這樣,以指數投資為最高指導原則規劃投資組合,之後花的時間就會越來越少,但這張安全網卻會越來越強韌;而你賺到的時間,可以拿來學不同語言,也可以造訪名聞遐邇的著名餐廳,親口品嘗名廚的料理,若是行有餘力,更要扶貧救苦。

翻開2019年10月發行的《臺灣醫界》,逝世名單中,45歲的內科醫師和48歲的眼科醫師赫然在列。如果他們的家庭開銷都單靠一個人的看診收入,並沒有任何一種被動收入(股息、債息、租金等),那是不是存款耗盡後,房貸跟生活雜支開銷立刻就會拉警報?

這樣的實例提醒,有沒有換得你的未雨綢繆,發覺投資的重要性呢?

學習投資,絕對不是押對一檔股票猜中明天或明年漲跌,就算你押對了,那也只是投資大道上的雕蟲小技,且涵蓋了運氣成分。

有很多投資人忘記了投資的第一個大哉問:「錢有沒有在你名下?」竟把投資本金放在他人戶頭,期待別人按月捧息叩門。

投資第二個大哉問是:「買什麼標的?買個股?買債券?股債比怎麼分配?買台股或美股?還是投資全世界?」本書有詳解。作者用歷史數據說服你,買涵蓋臺灣、美國、世界的ETF,可能比你買個股、基金好得多。

投資第三個大哉問是──「怎麼買?透過富邦複委託好,還是透過美國券商嘉信理財好?」書中也有分析說明。

投資第四個大哉問是:「何時買?」書中舉出世界上第二大基金管理公司先鋒集團(Vanguard)研究員的報告:「長期下來在分散式投資配置中,資產配置對總報酬率的影響占了91.1%,選擇標的以及擇時進出對總報酬率的影響只占8.9%。」告訴我們不必執著於「擇時」。

有一次,和我熟識的按摩師傅問我該如何投資,針對年方30的她,我建議固定每半年買一張0050;這就是一種不必擇時、分散風險,還有股利可領,到60歲時會存到60張的投資策略。如果她半年可以存到2張,那麼她60歲時就會有120張0050,比別人多了一張親織的強韌安全網。

有本絕版書叫《10條路,賺很大!:富比世超級富豪肯恩.費雪教你如何變有錢!》(The Ten Roads to Riches: The Ways the Wealthy Got There (And How You Can Too!)),其中提到的10條路有些依賴機運,可遇不可求;有些需要天資聰穎、家底雄厚;但每個人都能跟著他的第10條建議變有錢──(從工作收入)適度儲蓄、明智投資(賺取被動收入)。

有些人像唸咒般的把「專注本業」掛嘴邊,肯恩.費雪(Ken Fisher)特別提醒:「如果你正身處夕陽產業,請換一份工作。」因為專注夕陽產業,並無法安心前行。你該做的,是用幾年找到一份做來開心又能賺錢的工作,每月存下一定比例的收入,下一步就是投資。由於股票長期報酬率明顯較佳,費雪給的建議跟本書作者大聲疾呼的觀念雷同:以股票為工具,全球分散投資。

大家都想變有錢,又覺得離變有錢似乎很遙遠。本書作者以親身經驗告訴我們,財富自由並不遙遠,只要找一份好工作,專心蹲點,不盯盤不浪費時間,讓俯拾即是的ETF標的替我們賺錢,我們就離財富自由更近一步。

有了好工具,還要有好策略和投資哲學

《為什麼你的退休金只有別人的一半?》作者/闕又上

巴菲特說過,投資只需要學好兩門課,第一是如何估計投資標的價值,第二是如何正確看待市場價格的走勢。

前者是投資IQ的充實,後者是投資EQ的養成,這兩項都不容易,但這幾年興起的指數股票型基金(ETF),只要選擇了有市場代表性且範圍夠寬的指數型基金,例如美國的SPDR標普500指數ETF(代號SPY)或台灣50(代號0050),就沒有破產疑慮,這為投資者帶來極大的福音,免除了投資標的估值的挑戰和困擾。

但是投資者,有正確的心態和良好的心理素質面對投資嗎?另外,投資心理學的影響可大了,不過一般投資者有正確的認知嗎?

ETF確實是一個好工具,但要讓這個工具能虎虎生風的產生效益,還要找尋更高層次的投資哲學作為指導原則,進而延伸出對的投資策略。作者在中後段提出的資產配置,這方面的資訊就更值得關注。

兩年前,本書作者曾經參加我的新書發表會,兩年後就推出新書,由此足見這段期間的辛勤耕耘;他也參加了財務規劃師(CFP)的執照課程,書中有許多財務規劃師的基礎養成課程的影子,而且資訊極為豐富,看得出來作者恨不得傾囊相授和分享。

但良好的理財,大道至簡,也應以簡馭繁。同時讀者更應該關注,作者能在五年獲得400萬資產,他背後的許多付出和努力!所以作者的投資哲學和投資策略,也是本書的重點,而要獲得投資哲學需要什麼呢?《投資金律》(The Four Pillars of Investing)的作者威廉˙伯恩斯坦(William Bernstein)認為有:

1.了解投資理論。

2.認識投資歷史。

3.養成投資心理學的養成。

4.熟悉投資產業。

這些也需要讀者從本書中多加熟悉,進而將好的理念變成習慣,不然就無法雙劍合璧來發揮效益。

就投資歷史而言,舉最近的股災為例:從2000年到2009年這10年當中,歷經高科技泡沫和2008年的金融海嘯,這段期間股市不但無法獲利,還虧損10%,美股也曾經長達18年股市指數停滯不動。如果你對於投資歷史毫無認知,就無法到達成功的投資彼岸,而可以解決這個困境的其中一個方法,就是書中所提的資產配置策略,所以ETF只是一個好工具,而不是萬能丹,還是要搭配其他策略才可見其效用!

雖然如此,但選對一個好的ETF,已經是在一條正確的投資道路上前進。除此之外,讀者更應關注作者渴望財務自由所付出的努力、對財經知識的充實,以及良好投資心理素質的養成,這些元素和堅持如果沒有被看到,不僅是讀者的一大損失,也將局限了一項好投資工具所能產生的驚人效益,正如我開篇所言──有了好工具,還要有好策略和投資哲學。

股神巴菲特也選ETF的理由 我想很多人會有疑問,「投資ETF就能賺錢」是不是被過度神化?自己從指數裡面挑選成分股,把較差的成分股篩掉自組ETF,這樣不是更好嗎?基金經理人選股也有贏過大盤的吧? 其實,這些種種造成你投資ETF的阻礙,巴菲特已經有了實際金額的實驗。 巴菲特在2006年的股東大會中公開提出一項挑戰:他願意用100萬美元的賭注,接受任何人挑選最多10檔避險基金的投資組合,來跟美國標準普爾500股票指數比較績效,獲勝的一方就能贏得對方的100萬美元,並捐給自己指定的慈善機構。 這件事情公開之後,前投資公司Protégé Partners共同經理人賽德斯(Ted Seides)接受了挑戰,並挑選了5檔避險基金挑戰巴菲特。 很快的,這場賭注於2017年12月31日正式落幕,巴菲特選擇的指數型基金10 年報酬率是94%,在過去這10年間,獲得了平均每年投資報酬率8.5%的成績;另一方就不是那麼樂觀了,賽德斯選擇的基金報酬率為24%,平均每年投資報酬率只有2.96%。比賽結果顯然是巴菲特利用指數基金大勝,並為他選擇的慈善機構贏得了獎金。 巴菲特能贏的原因在於「低成本」,因為他選擇的是低成本的指數型基金,讓他能夠用低成本取得股票市場的合理回報,隨著比較時間越長,低成本帶給他的勝算就越大。(資料來源:網站「副總裁的理財日誌」。) 與其自己苦惱,不如和大家一樣好 對於散戶來說,大多數投資商品收取高昂的費用,卻沒有提供合理的報酬;如基金經理人每年收取2%的費用,只提供客戶「可能」打敗大盤的策略,但許多數據、文獻都不斷發現,這些基金在扣除成本前只能約略跟大盤報酬相等,再扣除成本後,投資人大都拿到落後於市場報酬的成績。 自己未必比較好選股,請經理人操盤也未必比較好,但長期投資大盤指數,可以讓自己跟大家一樣好。 你投資ETF後,就能用極低且合理的成本拿到各個投資市場該有的報酬率,讓你不用花太多的精力去研究,也可以輕鬆跟上平均值,讓財富隨著經濟成長而保值,甚至是增值。