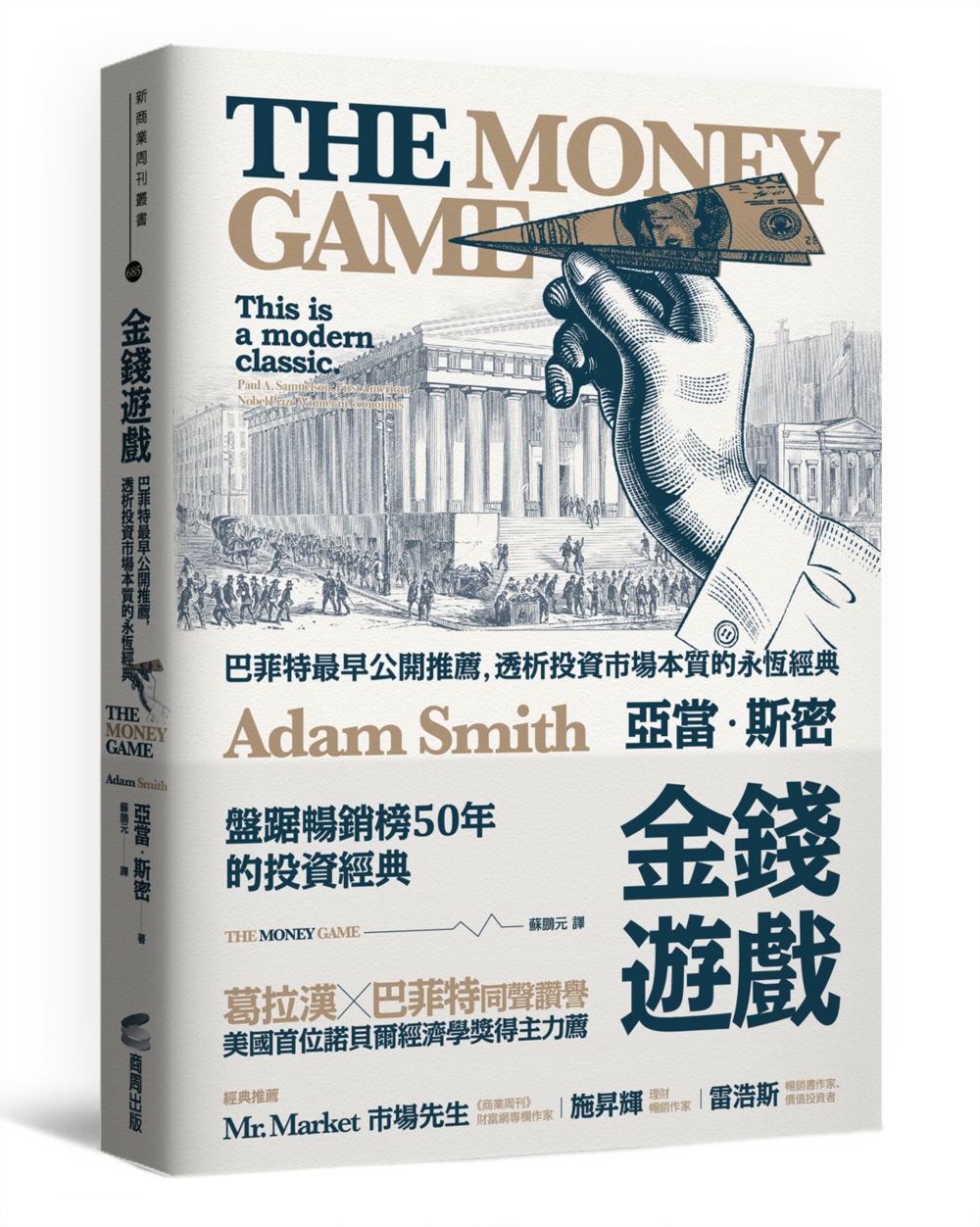

金錢遊戲:巴菲特最早公開推薦,透析投資市場本質的永恆經典 | 做自己 - 2024年11月

金錢遊戲:巴菲特最早公開推薦,透析投資市場本質的永恆經典

「如果你不夠了解自己,市場會幫助你用昂貴的代價做到。」

◆盤踞暢銷榜逾50年的重要經典

◆股神巴菲特最早公開推薦的一本書

◆美國首位諾貝爾經濟學獎得主保羅‧薩繆爾森(Paul A. Samuelson)力薦

如果股市是場零和遊戲,如何洞悉市場的全貌並大獲全勝?

本書用華爾街的諸多故事,呈現投資世界的點點滴滴,

從剖析投資市場的競賽本質,到投資心理的自我探索,

帶領你透析市場與投資的真相,獲得超越投資規則的過人智慧!

【躲在經濟學之父的神祕化名背後】

本書作者亞當‧斯密,並非眾人耳熟能詳的經濟學之父兼《國富論》作者,而是著名財經作家暨電視節目主持人──喬治‧古德曼(George Goodman),為了揭露華爾街的各種內幕而化名出書。在他出書之際,乃是投資界家喻戶曉的知名人物,主持的節目《亞當‧斯密的金錢世界》(Adam Smiths Money World)不僅屢獲艾美獎,更是股神巴菲特初次的電視節目首秀!

【一本《金錢遊戲》,牽起了作者、葛拉漢與巴菲特】

價值投資之父葛拉漢讀了這本《金錢遊戲》後,親自寫信給作者古德曼,並邀請古德曼為其經典著作《智慧型股票投資人》第四版進行修訂,他表示:「我只願意把這本書的修訂工作交給兩個人來做,一個是你,一個是華倫‧巴菲特。」

當時的巴菲特身家僅2500多萬美元,所屬的投資合夥公司也默默無聞,與今日享譽全球的股神地位不可同日而語,但當時的他已相當推崇《金錢遊戲》,並在致股東信當中親自推薦;古德曼也看出了巴菲特投資績效的巨大潛力,並在下一本百萬暢銷書《超級金錢》中大力推薦。兩位大師自此相互讚揚、惺惺相惜。

【《金錢遊戲》的內容架構】

本書以華爾街的訪談與故事,串起投資世界的點點滴滴。

全書共分成五個部分:第一部分概述投資觀念與市場本質;第二部分談技術分析;第三部分談投資市場裡專業經理人的故事;第四部分談的是金融危機;最後一部分則整理結論,談如何靠著投資成為有錢人。

作者探訪眾多投資大師、基金經理、心理學家、經濟學家,刻劃股市裡所有要角的理性與非理性行為,帶領我們深入變幻莫測的市場叢林,釐清個人與金錢的關係,進而揭露投資市場的本質,並提出許多至今依然深刻的論點:

◆80%的投資人並不是真的想要賺錢,參與金錢遊戲的目的是「遊戲」而非「金錢」

◆只要有一組股票投資組合,你就能描繪出選擇這組標的的人

◆如果你知道股票並不知道你擁有它,在這場遊戲裡你已經領先

◆找到最聰明的人,足以讓你忘卻許多其他的規則

「現在備受推崇者,未來卻可能注定失敗」;但本書卻跨越了時間的藩籬,存在超過半世紀卻依然備受推崇,是想了解經典投資哲學者必讀之作。

作者簡介

亞當‧斯密Adam Smith

本名喬治‧古德曼(George Goodman),為了在《紐約雜誌》(New York Magazine)發表關於華爾街的匿名文章而採用化名。曾就讀哈佛大學與牛津大學,在數家基金公司、一家航空公司和一家國際連鎖酒店擔任董事,同時也是《紐約雜誌》和《機構投資者》(Institutional Investor Magazine)雜誌的創辦人之一,並在《紐約時報》(The New York Times)編輯委員會任職。他的電視節目《亞當‧斯密的金錢世界》(Adam Smith’s Money World)開創了行業先河,這個節目贏得艾美獎的次數比同頻道的任何一個節目都多。他還把節目現場搬到奧馬哈,這成為華倫‧巴菲特(Warren Buffett)受邀參加電視節目的處女秀。

「美國投資行業中的每一個人都知道亞當‧斯密。」《新聞週刊》(Newsweek)如此形容,最初他只是在金融界擁有一群狂熱的追隨者,後期他的名聲已如日中天。2014年辭世,享年83歲。

譯者簡介

蘇鵬元

清華大學經濟系碩士,曾任《天下雜誌》出版部資深編輯、《新新聞》資深記者、《商業周刊》研究員。譯有《投資最重要的事》、《手機消費革命》、《漫步華爾街》(合譯)、《巴菲特:從無名小子到美國大資本家之路》(合譯)等。

推薦序 投資是否有「標準答案」? Mr.Market市場先生

推薦序 金錢遊戲:你需要了解的人生賽局攻略 雷浩斯

前 言 為什麼是「金錢遊戲」?

PART I 關於你:身分、焦慮、金錢

第1章 為什麼凱因斯說這是場「遊戲」?

第2章 操盤手詹森的閱讀清單

第3章 心理測驗能否看出你的投資天賦?

第4章 市場真的是一個群體嗎?

第5章 投資人根本沒有想要在市場上賺錢

第6章 投資人在市場裡做什麼?

第7章 有賺錢,才有身分

第8章 如何投資才能賺到大錢?

第9章 投資的局限與偏見

PART II 關於它:資訊技術與系統

第10章 過去的股價走勢能否預見未來?

第11章 到底什麼是隨機漫步?

第12章 電腦選股可以打敗人腦嗎?

第13章 財報數字可信嗎?

第14章 散戶為何總是會犯錯?

PART III 關於他們:專業人士的角色

第15章 績效崇拜

第16章 華爾街操盤手的午宴

第17章 贏家與輸家的差別

第18章 掌握時機的期貨遊戲

PART IV 世界末日的預兆:這一切會崩盤嗎?

第19章 全球金融危機近在眼前

第20章 貨幣貶值的危機

PART V 你真的想成為有錢人嗎?

第21章 你該不該加入這場金錢遊戲?

Mr.Market市場先生/《商業周刊》專欄作家

施昇輝/理財暢銷作家

雷浩斯/財經作家、價值投資者

──經典推薦

推薦序一

投資是否有「標準答案」?

Mr.Market市場先生/《商業周刊》專欄作家

先思考一個問題:

「你心目中的股市專家是什麼樣子?」

是精通各種財務報表、精通數學,還是擁有比一般人更多消息,對任何資訊都能快速做出正確判斷?

如果真的是這樣,數學教授、會計師、記者似乎都比一般人更有機會成為股市專家,但為什麼現實並不是這樣?

在市場中,人們總是渴望找到一個標準答案

你身邊一定有遇過2種人,一種人總是在問現在該買什麼、某檔股票可不可以買,而另一種人總是自信過剩地告訴大家他買了什麼股票、對未來看法如何。其實大多數人在市場中並不是思考如何獲利,而是尋找安全感和參與感,比起自己研究的成果,大多數人往往更相信朋友告訴你的小道消息。畢竟比起孤獨的感覺,和別人站在一起多少會比較「舒適」。

商學院的課程告訴你,假設所有人都是理性的。因此例如賽局理論、效率市場假說等等觀念,都建立在人是理性的基礎上,透過這些假設,我們總能夠找到一些最佳的解答。但如果人不是理性的呢?行為經濟學是一種解釋人為什麼不理性的學科,在最近幾年很流行,但在1976年作者寫書的那時代,大多數人還沒有意識到這件事,也許這就是本書能成為跨越數個市場景氣循環後,依然被列為經典的原因。

投資不是一門科學,而是一門藝術

投資沒有標準答案,事實上任何分析方法都可以提出正反兩面的想法,如果你想不到反面的意見,也許你還不夠客觀,或是理解得不夠。

例如以基本面分析為例,財報數據能告訴我們一間公司是否真正賺錢、賺錢能力是否穩定、是否有潛在經營風險、股價相對現在獲利是昂貴還是便宜,透過這些判斷就能找到便宜、而且未來有機會繼續保持穩定獲利,甚至持續成長的股票。

聽起來很有道理對嗎?

但反面的想法是,財報的數字也並不是完全精準,畢竟公司經營階層和會計師都知道投資人喜歡看些什麼,財報造假的新聞從古至今也不在少數。就算正確,拿過去的財報數字去做未來預測,實際上跟技術分析沒什麼兩樣,甚至比技術分析的邏輯假設更不牢靠──如果過去5年每年獲利都成長20%,憑什麼今年獲利會成長20%呢?

技術分析是透過看線圖來判斷價格、成交量變化,圖形顯示出的是群眾心理,告訴我們大多數的資金現在正在做哪些事情,而這些事情在歷史上會一再重演,因此線圖可能可以用來預測未來。但反面的說法則認為市場是隨機的,隨機漫步理論提出價格與過去並不相關,過去價格線圖不能預測未來。

哪種說法正確?過去市場先生曾經拿非常多的基本面、技術面的數據進行統計與回測驗證,來確認許多書上的投資方法是否有效。得到的結論是,有許多方法實際上是無效的,也有少部分有效,例如本書中提到的「找出一般投資人或散戶正在做的事情,然後反其道而行」就是一直有效的方法,但這些有效的策略也並非你想像中的「那麼有效」,過程常有大起大落,不見得保持穩定獲利,而且沒人能保證這些方法未來是否還持續有用。作者早在40年前就接觸程式選股,體認到方法之所以會失效,是因為當你設計出的策略成為市場中的一分子,它就成了影響你自己的因素,例如很可能你的操作標的會成為其他資金操盤人的狙擊對像。

這本書並不是在談論任何的投資方法

與一般投資理財書籍不同,本書不談任何具體的投資方法,而是把焦點放在整個投資市場的參與者,讓你把頭從投資的世界抬起來,看看周圍真實的模樣。

書中描繪了投資市場中形形色色的參與者,包含了手握巨額資金卻對未來迷茫的基金經理人、靠感覺操作的散戶、享受勝利快感的散戶、成功讓公司上市的身價上億創業家、看圖表的技術分析大師、股票經紀人、聽小道消息的投機客……,透過他們對話,來理解投資市場的真實面貌,如果能從書中讓你多了解一點關於市場與金錢的真實狀況,我想那就很足夠了。如同書中最後所說,在了解這個市場以後,你可以選擇加入這個遊戲,或即使不參與,把時間花在其他事情上也同樣很有價值。

推薦序二

金錢遊戲:你需要了解的人生賽局攻略

雷浩斯/財經作家、價值投資者

筆名亞當・斯密(Adam Smith)的喬治・古德曼(George Goodman)所寫的這本《金錢遊戲》,帶領我們回到5、60年前的美國股市歷史。

在1960年代末期的美國股市狂亂時代,老一輩投資人對1929年大崩盤的慘烈記憶猶存,因此對持續創下新高的股市心懷恐懼。新一代投資人則因為抱著初生之犢不畏虎的精神,勇猛果敢、前仆後繼地投入股市。

著名的操盤手蔡至勇在投機風潮的末期獨占鰲頭,市場上被稱作「漂亮五十」(Nifty Fifty)的股票上漲到驚人的50倍本益比,過高的股價就像舞會上誘人的音樂和紅酒,吸引貪婪的投資人持續追高,這些人最終和前幾代投資人一樣受傷慘重。

奇妙的是,雖然這是過去的故事,但我們卻可以從中看到許多現在投資人的類似行為:對投機的妄想、對股市大戶的傳言耳語和對電腦技術的期望。

只要更改幾個名詞,你就會發現:「隨著時間變化,股市並沒有多大的改變,因為人性不變。」

投資大眾總是投機,無論是散戶或者法人,大多對股票充滿激動的情緒和主觀偏見。他們往往想要快速地獲利,因此容易受到股市漲跌和他人觀點的影響。

當這些人聚集在股票市場時,就會幻化為葛拉漢所說的市場先生。而投資的成功祕訣之一就是描繪出投資大眾的心理狀態,如果你能知道市場先生在想什麼,並且不受他的影響,你的投資就能做得很好。

本書另一個重要的角色是經濟學家凱因斯,凱因斯同時也是傳奇投資人,管理英國國王學院的切斯特基金(chest fund),在經歷大恐慌的時代,他18年來的報酬率來到驚人的年化13.2%。

績效優異的投資人,會知道如何在股市獲勝,他們知道如何避免自己的情緒受到他人影響,也知道要避開股價漲跌所帶來的心理刺激,如同本書內說的:「你手中的股票並不知道你擁有它,股價沒有記憶,而且昨天與明天無關。」

隨著時間過去,真正優秀的投資人會嶄露頭角、他們知道投資最重要的第一個重點是:「不要虧錢。」股神巴菲特則補充說:「投資第二條規則是:不要忘記第一條。」

不要虧錢最簡單的方法就是長期持有好公司,亞當・斯密在文中舉例的一個故事是,一個男子囑咐他的孩子:「永遠不要賣出IBM」,他的孩子再囑咐孫子不要賣出IBM,透過這樣的長期持股讓這家族變成了有錢人。

1970年左右,還沒被稱為股神的巴菲特開車載著他在奧馬哈閒逛,如數家珍地告訴他內布拉斯加州家具店的各種財務數字。

當時的亞當・斯密是否會想到,他筆下的故事在未來以另一種方式成真──過了多年之後,波克夏的投資人囑咐自己的子孫說:「不要賣出波克夏,第二條規則是不要忘記第一條。」

金錢遊戲的歷史,會重現追高殺低的投機客,也會重現重視價值的投資人。

第四章 市場真的是一個群體嗎? 「群眾總是輸家,」專欄作家佛洛德.凱利先生(Mr. Fred C. Kelly)在1930年一本研究股票市場的書中寫道,「因為群眾總是錯誤的,起源在於他們總是墨守成規。」 群眾,或稱為大眾或市場,一般做的都是投機行為,對群眾來說,根據投資神話來操作,必定總是錯的。(相信這個規則的人多到可以組成一個群體,當然這個群體裡的每個人都相信自己在這個群體外面。)1841年,查爾斯.麥凱(Charles Mackay)發表第一本談論群眾的好書《異常流行幻象與群眾瘋狂》(Extraordinary Popular Delusions and the Madness of Crowds)。伯納德.巴魯克先生(Mr. Bernard M. Baruch)說,麥凱先生的書幫助他致富,而華爾街一家投資公司還把這本書當成聖誕節禮物送出去。如果有任何客戶閱讀這本書,他們可能會感覺更為優越,因為那些幾個世紀前不停將鬱金香球莖拍賣價格愈炒愈高的荷蘭人,從現在的眼光來看似乎有些愚蠢。不幸的是,他們也很可能讀到荷蘭人認為這個世界對於鬱金香有無限的渴望,於是馬上出去買進一些非常流行的電腦公司股票,因為這個世界對電腦也有無限的渴望。這必定是合理的,而且如果購買電腦公司股票比炒作鬱金香更容易理解,那可能只是因為我們不知道鬱金香炒作的整個故事。 在某個時刻,每個投資人可能都會聽到(但願只是從經紀商那裡聽到)某個東西仍然可以買進,因為群眾還沒意識到那個東西的價值。市場真的是一個群體嗎?很顯然中庭裡並沒有聚集一群人共同讚頌領袖(Duce)或喊著「老美,滾回家」(Yankee Go Home),在市場裡不可能共同唱頌一首歌,因為市場沒有所謂的全贏或全輸。我們有的只有記錄市場行為的股票報價機,而在美國各地則有一定數量的董事會會議室,裡面有人監看著股價的變動。有更多的人甚至沒有注意這樣的變動,只是每天早上在看報紙體育版時,花幾分鐘順道看一下股價變化。醫師、商人、律師、廚師……這些分散四處的人,真的可以構成一個群體嗎?

魅力四射

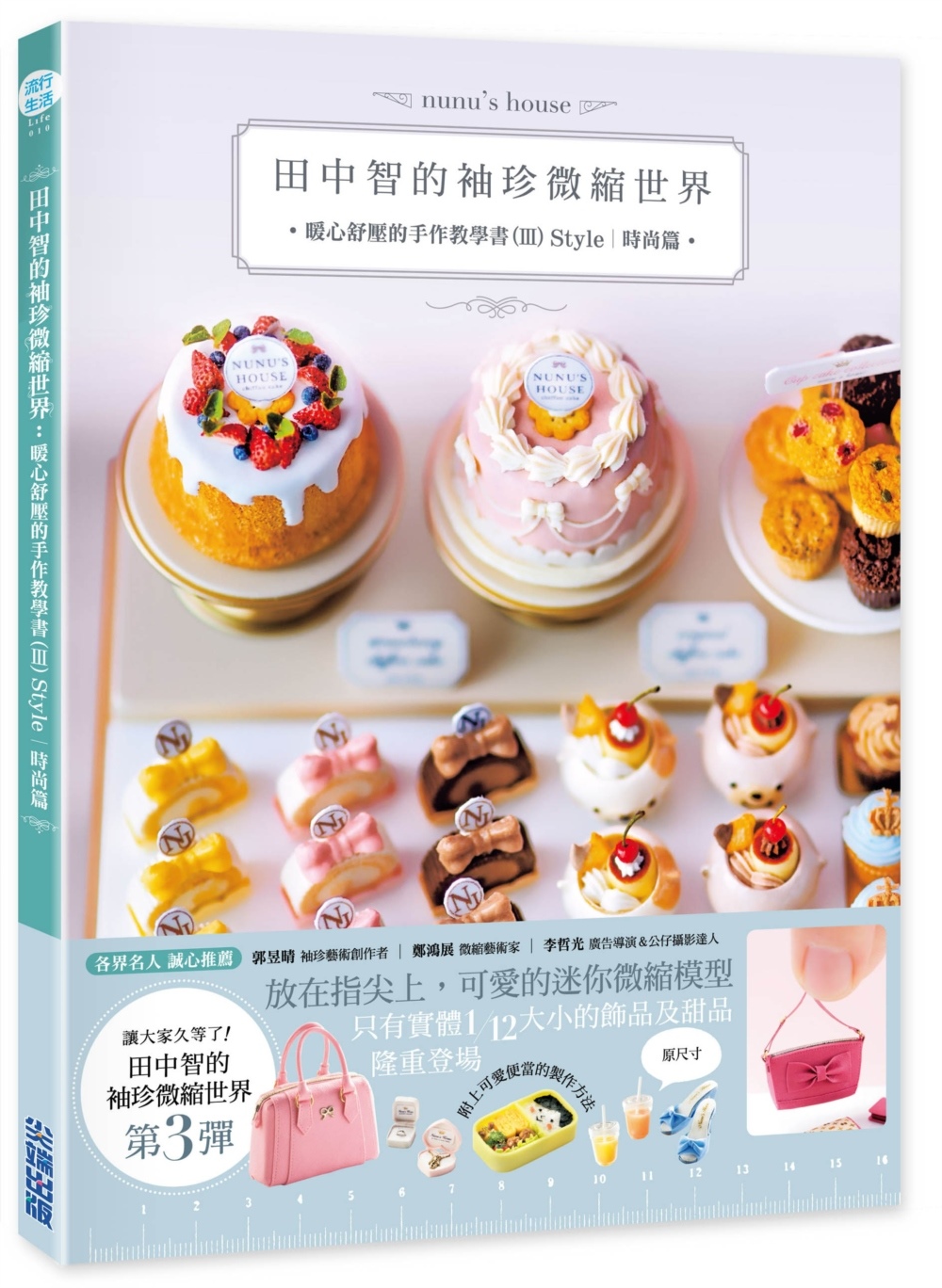

魅力四射 田中智的袖珍微縮世界:暖心舒壓的手...

田中智的袖珍微縮世界:暖心舒壓的手... 王牌業務的365堂行銷課

王牌業務的365堂行銷課 無毒保健康❷減法生活DIY:毒物專...

無毒保健康❷減法生活DIY:毒物專... 一塊牛皮變精品

一塊牛皮變精品 皮革教室 Vol.4 內接縫皮件專輯

皮革教室 Vol.4 內接縫皮件專輯 北中國批貨:渤海灣時尚精品批發市場地圖

北中國批貨:渤海灣時尚精品批發市場地圖 生活風免縫皮革雜貨:組裝只需要「固...

生活風免縫皮革雜貨:組裝只需要「固... 皮革工藝vol.34 極簡小物篇

皮革工藝vol.34 極簡小物篇 皮革工藝. VOL.36 經典皮包、小物

皮革工藝. VOL.36 經典皮包、小物